今日,易方达张坤管理的多只基金披露了三季报,记者注意到,张坤在三季度进行了一些持仓上的调整,比如易方达蓝筹精选,减持了腾讯控股,同时,阿里巴巴、百胜中国新进前十大。

此外,张坤在三季报中谈及对于目前市场的一些看法,他指出:“一些消费龙头的股息率水平,已经处于全市场靠前的水平,超过相当数量的红利指数成分公司。”

此外,张坤还认为,“科技和消费龙头企业会走出目前阶段性的增长困境,重新进入成长期。”

减持腾讯控股

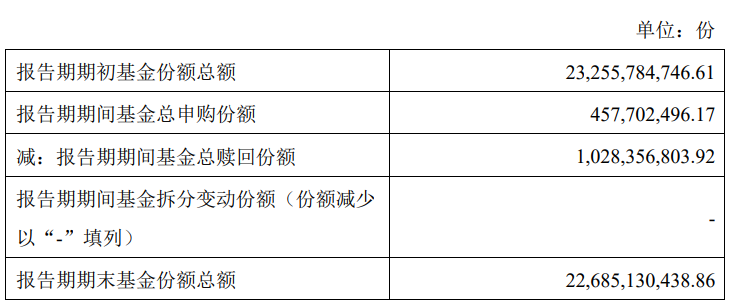

先看张坤管理的易方达蓝筹精选混合,三季度份额被赎回超10亿份,同时有4.6亿份的申购,但整体还是处于净赎回的状态。这使得基金份额从期初的232.56亿份降至期末的226.85亿份。

重仓股方面,易方达蓝筹精选混合三季度减持了腾讯控股、美团-W等个股,同时有两只重仓股发生比较明显的变化,其中阿里巴巴、百胜中国新进前十大,香港交易所、新秀丽退出前十大。

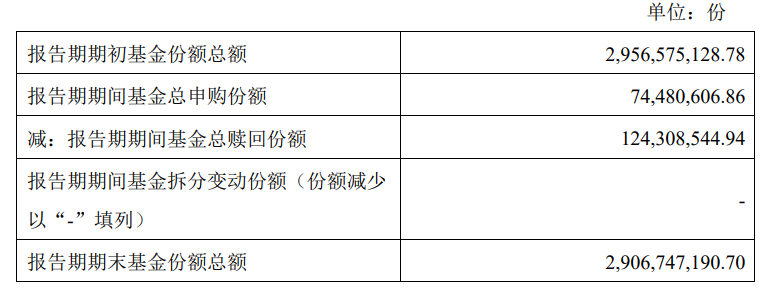

再看易方达优质精选混合,三季度同样出现净赎回,份额小幅缩水,从期初的29.57亿份降至期末的29.07亿份。

重仓股方面,三季度同样减持了腾讯控股,还减持了阿里巴巴-W,此外,美团-W新进前十大,华住集团-S退出前十大。

易方达优质企业三年持有基金三季度同样减持腾讯控股、美团-W,有两只个股新进前十大,分别为阿里巴巴-W和山西汾酒,退出前十大的是香港交易所、新秀丽。

最后来看易方达亚洲精选股票,三季度减持了腾讯控股、阿里巴巴-W、台积电等多只个股,其他个股方面,SK hynix新进前十大,阿斯麦退出前十大。

科技和消费龙头企业有望重新进入成长期

除了持仓的变化,张坤在三季度中又谈到了对于投资的一些看法。

张坤表示,“传统意义上,投资者多用‘成长思维’和‘边际变化’去看待科技或消费行业的龙头公司,一旦出现盈利增长放缓或下滑,会条件反射式地产生焦虑和恐慌情绪。”

“事实上,考虑这些公司过去通常享有估值溢价,即预期内的超额增长,这种反应有一定合理性。同时,在看待红利类公司时,投资者多用‘价值思维’和‘绝对价值’去看待,考虑这些公司在过去的估值折价,大家对周期性的盈利波动通常是可以接受的。”

“然而,经历了三年多反向的股价变化后,我们发现一些消费龙头的股息率水平,已经处于全市场靠前的水平,超过相当数量的红利指数成分公司。”

“在这种情况下,投资者在分析这些公司时会多一些比较的维度,即和红利指数成分股互相比较自由现金流的产生能力、资产负债状况以及管理层分红的意愿等,在这些维度上,我们认为这些消费龙头甚至也高于很多红利类公司。”

张坤还指出,“如果综合考虑股东回报——回购和分红,目前一些科技龙头和消费龙头的股东回报水平,不论绝对还是相对水平都是很高的。我们也十分欣喜地看到,越来越多的公司治理水平持续提升,也更加坚定地表达了持续回报股东的决心。”

“如果未来股价保持平稳,我们甚至有望看到某些龙头公司8到10年后总股数减半,这对长期持有的股东意味着不额外花钱就让自己的持股比例翻倍。虽然股价在季末有所上涨,但股东回报率依然在历史最高水平的附近,再考虑较低的30年国债收益率,两者的差值无疑也在较高水平附近。”

此外,张坤认为,“9月底出台的一系列政策,有望使经济企稳,并打破市场对经济的持续悲观预期,也将打破对企业盈利持续下修的预期。”

张坤总结称,“总之,只要相信10年后老百姓的生活水平会比现在更好,科技和消费龙头企业会走出目前阶段性的增长困境,重新进入成长期。在目前的环境下,市场先生罕见地报出了价格,让投资者可以用便宜的价格买到优秀的公司股权。”

转载请注明来自小白资讯,本文标题:《 张坤三季报:减持腾讯控股,认为科技和消费龙头会走出增长困境,重新进入成长期 》

还没有评论,来说两句吧...