从受理到过会,仅历时101个自然日,甘肃能源(000791.SZ)的并购重组项目过会,成为“并购六条”发布后A股市场首家,速度快得超乎外界想象。

今年3月,甘肃能源宣布要作价76亿元收购大型火电企业甘肃电投常乐发电有限责任公司(下称“常乐公司”)66%股权时,曾获得外界广泛关注。

毕竟,在煤炭、火电企业大举布局新能源之际,以风光水电为主的甘肃能源,“反向并购”大型火电企业,确实算反其道而行之。据悉,标的常乐公司是西北地区最大的调峰火电项目,年发电量可达200亿千瓦时,2023年赚的净利润几乎达到上市公司2倍。

并购一路顺风顺水背后,政策背景不可忽视。2023年前后,随着“两个联营”提出,各地能源整合动作频频,从央企中煤集团与国家电投强强联合,到陕西、湖南等多地整合能源资产,打造能源航母,均围绕“煤炭+煤电”“煤电+新能源”联营组合——煤电,似乎再次迎来了价值重估。

10月14日,随着深交所并购重组委审议通过了甘肃能源发行股份购买资产项目,甘肃能源的并购只差中国证监会注册这临门一脚。

从清洁能源到火电

这是一场为人瞩目的大手笔“反向并购”。

甘肃能源是以风光水电等清洁能源为主的企业,而被收购的常乐发电为一家调峰火电企业,从清洁能源跨到火电,甘肃能源要花超70亿元。

根据甘肃能源公布的信息,公司拟通过发行股份及支付现金方式,购买其控股股东甘肃省电力投资集团有限责任公司(下称“电投集团”)持有的常乐公司66.00%股权,同时拟向不超过35名(含)符合条件的特定对象发行股票募集配套资金。

根据资产评估机构天健兴业出具的《评估报告》,截至2024年3月,常乐公司100%股权的评估值为115.57亿元,较常乐公司经审计的账面净资产44.50亿元增值了71.08亿元,评估增值率为159.74%,其66.00%股权作价为76.28亿元。

如今火电、煤炭常被投资者视为夕阳产业,传统电力能源企业布局清洁能源业务更为常见,甘肃能源反其道而行之——大手笔、较高增值率,从大股东手中接过优质火电资产的行为获外界关注。

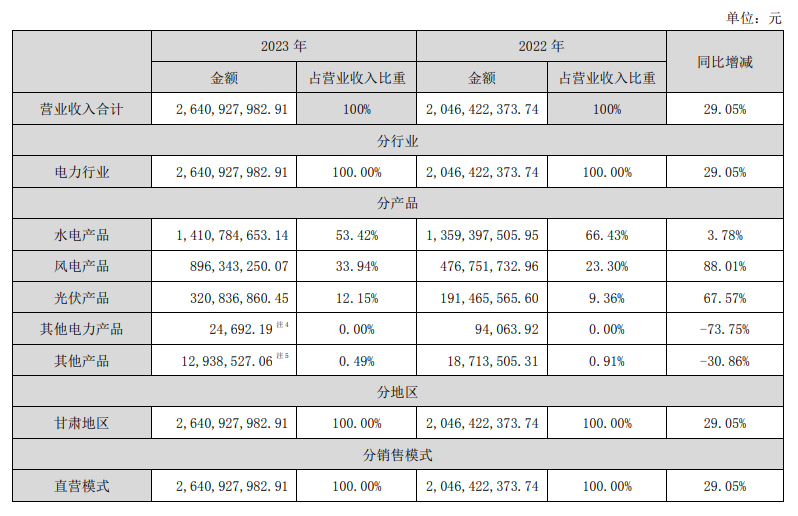

当前,甘肃能源的主营业务为水力、风力、光伏发电等清洁能源项目,其中水力发电比重较大,2023年水电、风电产品分别占总营收53.42%、33.94%。

图片来源:甘肃能源2023年报

本次交易完成后,公司主业将新增火力发电。甘肃能源表示,并购将有效平衡水电、风电、光伏等清洁能源发电及调峰火电的布局,优化上市公司电源结构。

在此之前,甘肃能源已连续3年未完成年初定下的发电量目标。根据今年3月末发布的2024年度计划经营指标公告,2023年甘肃能源各控股发电公司实际完成总发电量86.33亿千瓦时,完成年初计划目标的92.39%,虽略高于2021年、2022年88.88%、83.66%的完成度,但仍低于此前在2019年、2020年106.97%、111.81%的超预期完成情况。

2024年,甘肃能源计划各控股发电公司总发电量98.59亿千瓦时,在2023年实际发电量基础上提高14.2%。

此外,本次电投集团资产注入不仅是产业结构的考虑,还是兑现大股东对此前消除同业竞争承诺。大股东电投集团曾作出承诺,在将清洁能源资产逐步注入甘肃能源后,于2025年12月27日之前将拥有的火电等发电能源资产注入上市公司或对外转让给上市公司的非关联方。

投资者似乎也看好本次收购。3月19日并购始发时,甘肃能源股价强势涨停,并长期被投资者关注。但随着并购就差临门一脚,股价相对5月的高点8元/股出现回调,截至10月17日报6.42元/股。

标的盈利约为上市公司2倍

甘肃能源热衷本次收购,还有一个重要原因,那就是标的公司盈利比例较强。2023年,常乐公司盈利超10亿元,基本上是甘肃能源的两倍。

根据年报,2023年甘肃能源实现营业收入26.41亿元,实现扣非净利润5.20亿元,标的公司常乐公司同期营收为43.27亿元,实现扣非净利润9.80亿元,约为甘肃能源的2倍。

2024年1-3月,常乐公司业绩表现依然强劲——实现扣非净利润为4.74亿元,同期甘肃能源扣非净利润为4939.60万元。甘肃能源表示,本次交易将大幅增厚公司营收及净利润规模,优化财务状况,增强盈利能力。

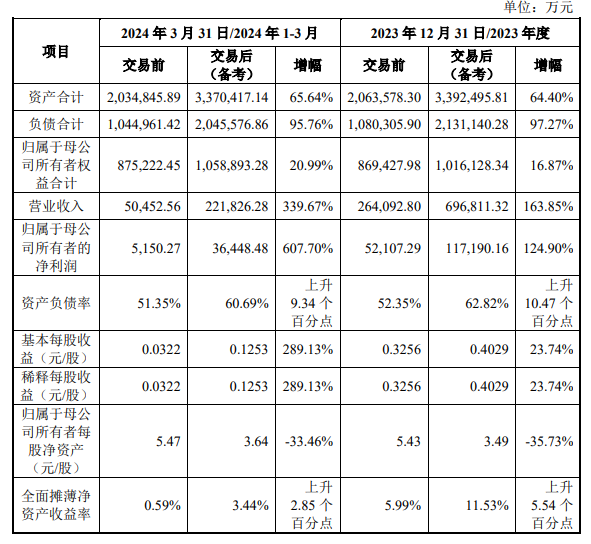

图片来源:甘肃电投能源发展股份有限公司发行股份及支付现金购买资产并募集配套资金暨关联交易报告书

常乐公司是甘肃能源控股股东——甘肃电投集团的核心火电资产之一。是西北地区最大的调峰火电项目,同时也是国家“西电东送”战略重点工程,采用先进的超超临界燃煤发电技术,是甘肃至湖南的±800千伏祁韶特高压直流输电工程的唯一配套调峰电源,具有明显的技术优势、规模优势、外送优势和良好的盈利能力。

2022年、2023年,常乐公司主营业务毛利率分别为24.81%、30.46%,远远高于可比公司平均水平(9.11%、12.11%)。其表示,一是常乐公司是单体电厂,紧邻新疆哈密煤炭产区的区位优势显著。二是常乐公司1-4号机组是祁韶±800千伏特高压直流输电工程的唯一配套调峰电源,发电利用小时数较高。三是常乐公司全部采用先进的超超临界燃煤发电技术、单台100万千瓦的发电机组,具有较强规模经济效应。

除了当前的1-4号机组外,“常乐公司2×1,000兆瓦燃煤机组扩建项目”(即 5-6 号机组)已开工建设,建成后常乐公司总装机容量将达到6000MW。

不过,常乐公司未来盈利预测并不高,2024年—2027年净利润预测为11.37亿元、11.72亿元、11.99亿元、11.38亿元,长期在11亿元徘徊,基本与现在持平。

毛利率方面,预测2024年至2032年从28.19%持续下降至稳定预测期的21.30%,主要原因为2024年1-4 号机组发电利用小时下降,使得固定成本分摊变大对毛利率产生不利影响,叠加预测电价下降及预测的燃煤价格从2024年至2027年总体持续上涨使得毛利率水平进一步下滑。

值得一提的是,2024年1-8月,常乐公司已实现营业收入占全年预测的65.80%,已实现净利润占全年预测净利润的89.76%。

对此,记者联系甘肃能源董秘办希望了解情况,对方表示将上报后决定是否回复,但截至发稿未获回复。

“两个联营”全国铺开

在关联交易报告书中,除了大股东承诺、标的公司盈利、优化电源结构三个原因外,关于“国家政策支持”的背景不可忽视。

2022年12月30日,国资委召开在京部分中央企业座谈会,会上提出,要科学有序推进碳达峰碳中和,深化煤炭与煤电、煤电与可再生能源“两个联营”;2023年1月,国家发改委召开例行新闻发布会,提出持续推进国有经济布局优化和结构调整,推进煤炭与煤电、煤电与新能源“两个联营”。

此后,各地能源整合动作频频,从央企中煤集团与国家电投强强联合,到陕西、湖南等多地整合能源资产,打造能源航母,均围绕“煤炭+煤电”“煤电+新能源”联营组合。

图片来源:VCG21gic19917016

9月5日,陕西煤业化工集团有限责任公司有意将其持有的陕煤电力集团有限公司全部股权转让给陕西煤业(601225.SH)。陕西煤业表示,收购陕煤电力集团是打造“煤电一体化”运营模式的重要举措,符合公司实际经营需要和战略发展方向。

9月11日,湖南发展(000722)的公告中称,湖南省国资委持有的湖南省煤业集团82.40%的股权,将无偿划转至湖南能源集团。据悉,湖南省能源投资集团有限公司,成立于2024年3月27日,以湖南湘投控股集团有限公司为主体组建,注册资本300亿元,定位为湖南省综合性能源投资建设运营省级平台和全省能源战略实施主体。

再到上市公司陕西能源(001286),同样是发电、煤炭两手抓——今年6月曾在甘肃拿下十亿吨储量煤矿采矿权,并拟投资78.8亿元建设赵石畔电厂二期2×1000MW超超临界空冷燃煤发电机组(火电项目)。公司现有火电装机总规模1525万千瓦、煤炭核定产能3000万吨/年。

对于清洁能源企业并购火电,厦门大学中国能源政策研究院院长林伯强向记者表示,目前整个新能源产业链都面临产能过剩、价格底部的状态。相对于风电光伏来说,目前火电企业比较稳定,企业更多是从业绩、战略组合的这种角度去考虑的。

值得一提的是,2024 年3月,国家能源局发布《2024年能源工作指导意见》就提出:“提升电力系统稳定调节能力……合理布局支撑性调节性煤电,加快电力供应压力较大省份已纳规煤电项目建设,力争尽早投产”。

另据山西证券研报指出,《电力辅助服务市场基本规则》征求意见稿的通知发布,电改推进下辅助服务机制不断完善,火电盈利模式转变或带动估值提升。

研报中表示,“过去火电收入仅由电量电价决定,由于煤价的波动性和电价的相对稳定性,盈利能力呈现出较强的周期性,因此火电板块PB均值常年低于具备较强公用事业性的水电以及核电板块。而现在火电收入增加辅助服务及容量电价,商业模式对于电价以及动力煤价格的敏感程度降低,有助于提高火电企业盈利稳定性,从而提升其公用事业性,带动估值提升。”

转载请注明来自小白资讯,本文标题:《 甘肃76亿火电并购,传递什么信号? 》

还没有评论,来说两句吧...